| 予定分配率(年率) | 予定運用期間 |

|---|---|

| 6.5% | 1年 10ヶ月 |

募集総額 222,500,000円

(最低成立金額 219,500,000円)

申込総額 222,500,000円

[ご注意]

4月22日(月)12時~4月25日(木)15時の先行募集期間は、TREC9号ファンドにお申込みいただいた会員様のみお申込みいただけます。

恐れ入りますが、先行募集対象とならない会員様は、4月26日(金)12時に開始する一般募集期間にお申込みをお願いいたします。

※音声が流れます。

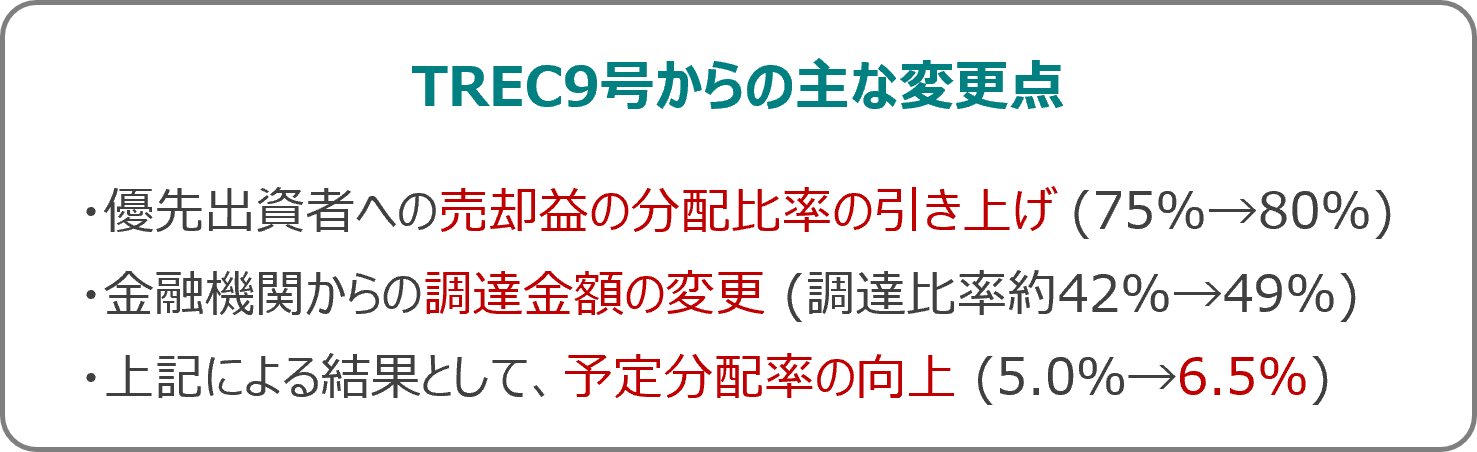

本ファンドは、不成立となったTREC9号ファンドのストラクチャーの一部見直しにより予定分配率を向上させ、改めてTREC10号として募集を行うものです。

なお、TREC9号にて多くのお申込みを頂戴したことから、TREC9号に投資申込いただいた会員様向けに、一般募集期間に先行して、先行募集期間を設けさせていただきます。

[先行募集期間]

2024年4月22日(月)12時00分~4月25日(木)15時00分

※先行募集期間内に対象の会員様それぞれがお申込みいただける金額は、TREC9号へのお申込み金額を上限とさせていただきます。

詳しくは、ページ下部「スケジュール」の記載内容をご確認ください。

[一般募集期間]

2024年4月26日(金)12時00分~5月10日(金)24時00分

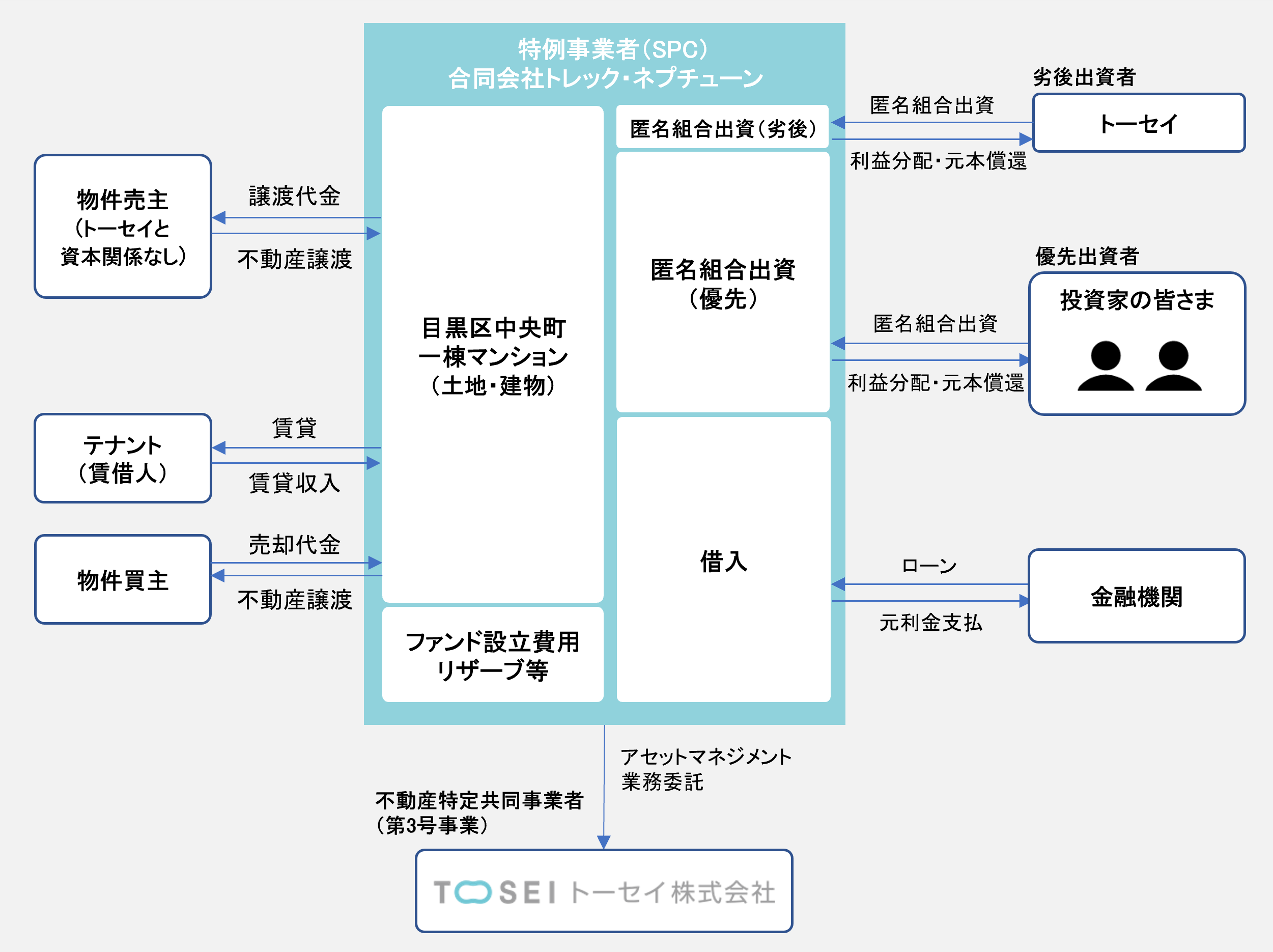

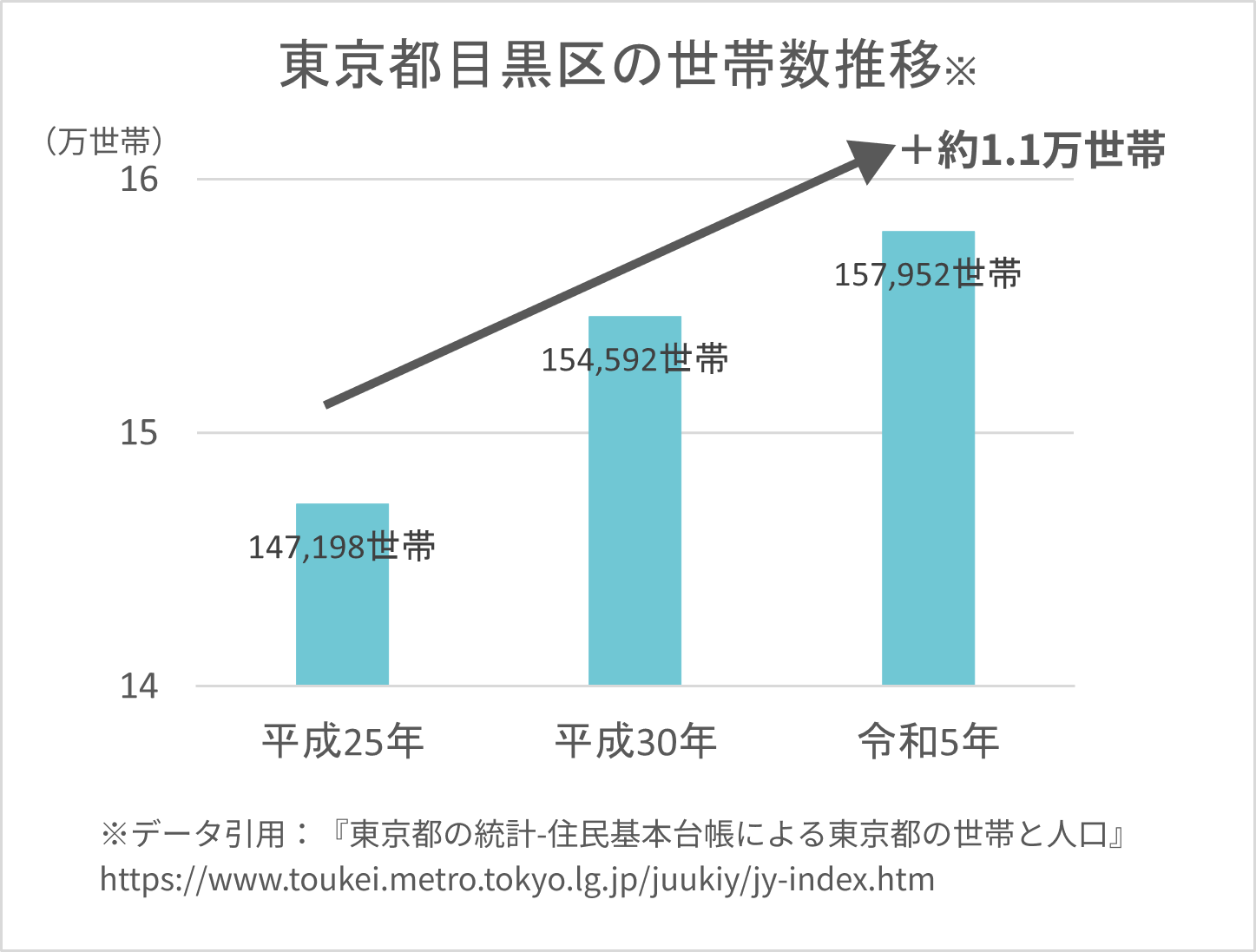

本ファンドでは、東京都目黒区中央町に所在する賃貸マンション一棟の土地及び建物を購入し運用を行います。賃借人からの賃料収益と不動産売却益を原資として、投資家の皆さまに利益を分配いたします。

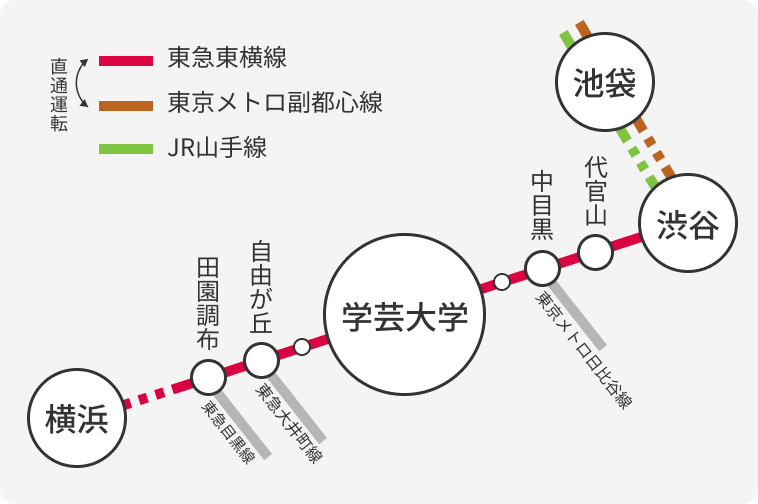

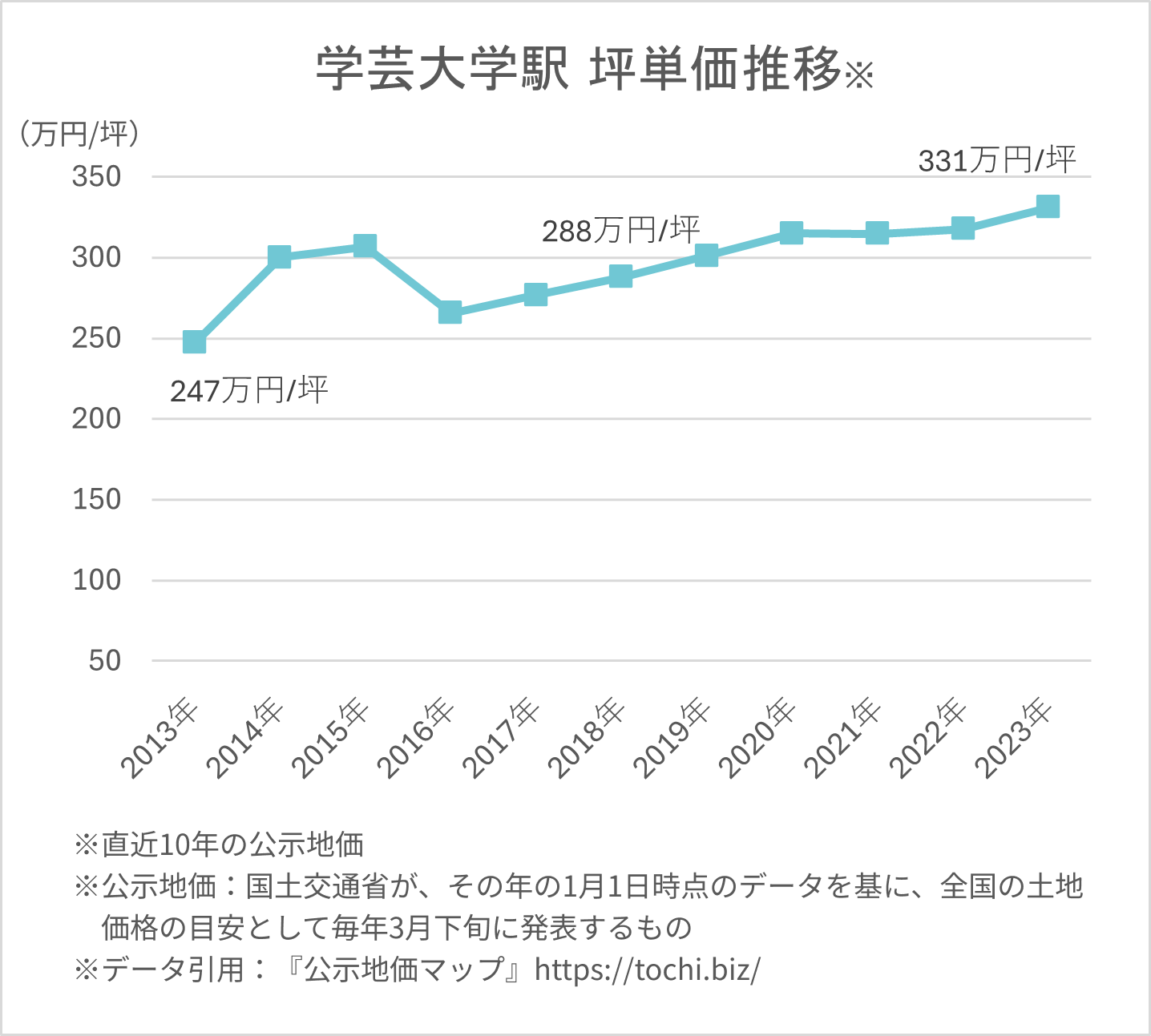

①注目高まる学芸大学エリア

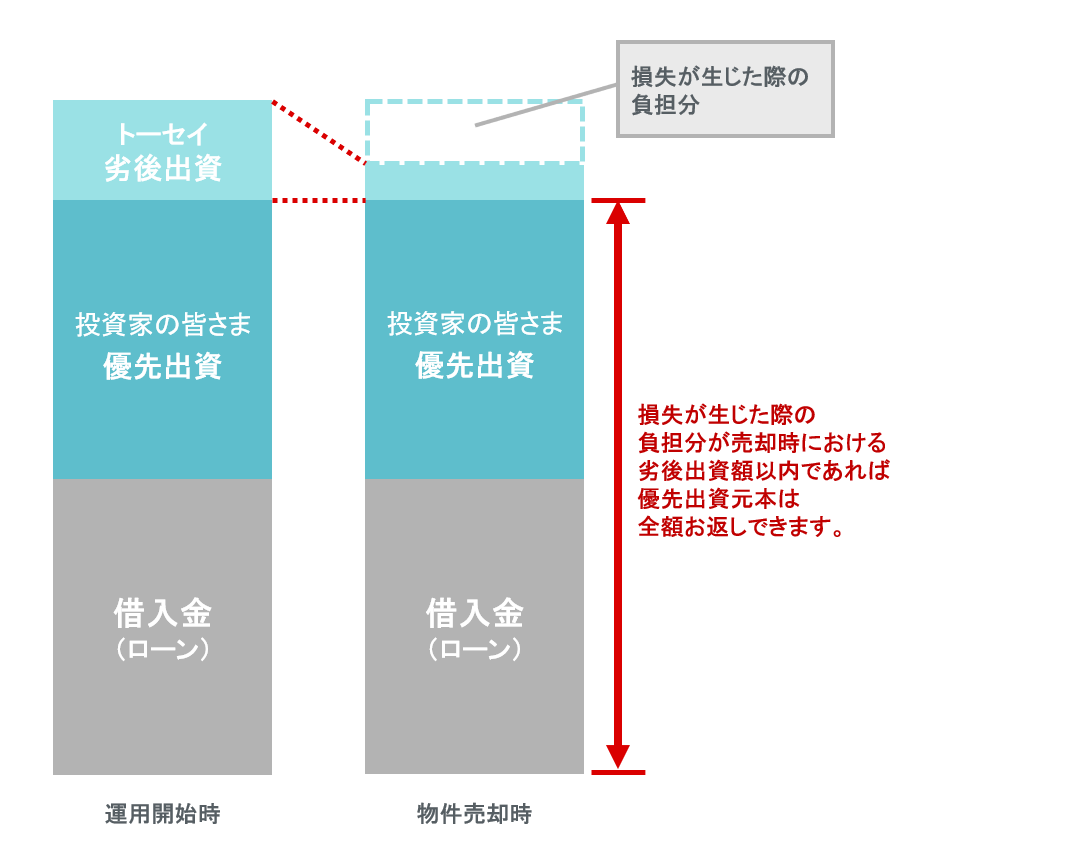

②優先劣後構造により元本毀損リスク低減

トーセイが劣後出資を行うことで、投資家の皆さまに出資いただく優先出資部分の元本の安全性を高めます。

不動産運用による損失が発生した場合、その損失は劣後出資者が先に負担しますので、損失が劣後出資額以内であれば、優先出資元本は毀損しません。

※上記の図は優先劣後構造の説明を行うものであり、実際の資金調達比率とは異なります。

③割安に取得、キャピタルゲイン獲得見込み

トーセイの仕入れ力・目利き力により、鑑定評価額の約94%と、本物件の本来価値よりも割安な価格での取得に成功しています。これにより、売却時のキャピタルゲイン獲得の見込みが高まります。

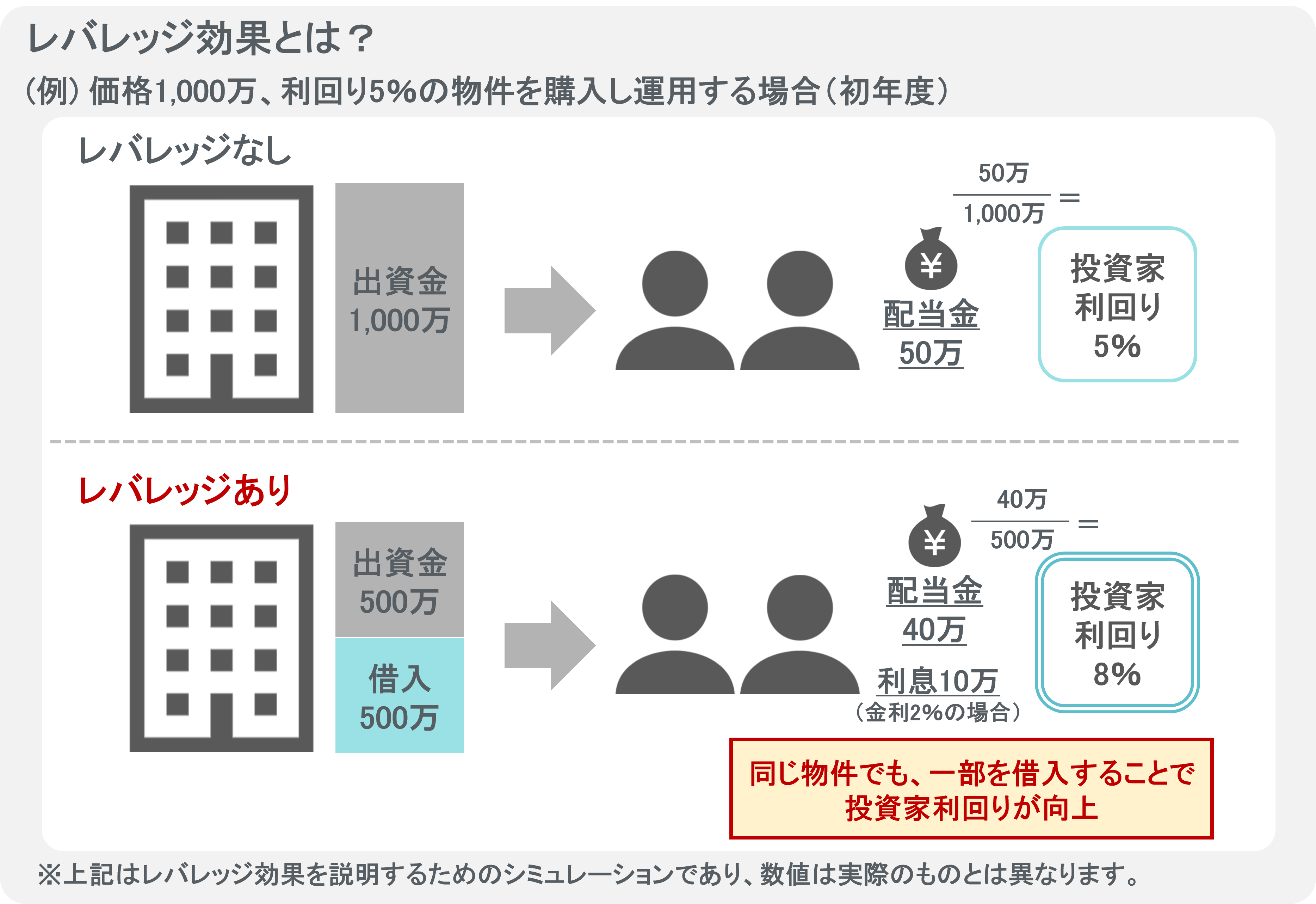

④レバレッジ効果で投資利回り向上

国内金融機関から借入を行い、レバレッジを効かせることで、相対的に高い投資利回りを実現します。

◆賃借人からの賃料収益を原資として、投資家の皆さまに期中の利益を分配します。

◆引越しシーズンにて2戸が退去し、2024年4月15日現在、16戸中14戸が賃貸中です。残り2戸についてはリーシング活動を行い、賃料アップのうえ、早期の満室稼働を目指します。

◆各住戸の契約更新のタイミングで適正賃料への見直しを行い、キャッシュフローの向上に努めます。賃貸借契約が終了し入居者が退去した場合は、適宜リニューアル工事を施し不動産価値の向上を図ります。

◆上記のとおり、与えられた条件下において物件価値の最大化に努め、最終的には本物件を売却し、売却益を原資として利益を分配します。好機と捉えた場合は、予定運用期間満了を待たずに売却を実施し、早期償還を行う場合もございます。運用終了(物件の売却完了)までの期間の最短化を図り、投資家の皆さまの出資金の投資効率向上を目指します。

本ファンドでは、TREC9号に投資申込いただいた会員様向けに、一般募集期間に先行して、先行募集期間を設けさせていただきます。

対象となる方の条件については、下記の記載内容をよくご確認ください。

別紙をご確認ください。

会員登録し、ログインするとご覧いただけます。

ファンドの運用開始以降は、投資された会員様のみご覧いただけます。

以下には、お客様が本ファンドとの間で匿名組合契約(以下、「本匿名組合契約」といいます。)を締結すること及び同契約に基づき匿名組合出資(以下「本匿名組合出資」といいます。)を行うことに関して、リスク要因となる主な事項を記載しておりますが、これらはお客様が本ファンドに対して行う本匿名組合出資に関するすべてのリスクを網羅したものではありません。お客様は、ファンドへの投資を行おうとする際には、当社から交付される契約締結前交付書面に記載された事項その他の事項を参照し、自己のご判断と責任において、慎重に検討を行ったうえで、投資を行って頂きますようお願いいたします。

お客様が行った本匿名組合出資に基づき払い込まれた金銭は、その利益配当や元本の返還が保証されたものではありません。そのため、不動産市場の変動、自然災害等による不動産の滅失・毀損等により不動産価値が減少した場合や、本ファンドの営業者であるSPCの信用状態が悪化した場合、本ファンドの営業にあたり想定以上の費用・損失等が生じた場合等には、お客様への利益配当がなされず、またはお客様が本匿名組合出資に基づき出資した元本額が欠損するなどの損失が発生するおそれがあります。

不動産市場の変動や、賃料水準・空室率その他の経済的要因、自然災害等の外的要因による不動産の滅失・毀損、土壌汚染等の不動産の瑕疵その他の事由により、本ファンドが運用対象としている不動産において、賃料収入が減少し、又は当該不動産の価値が低下することがあります。この場合、お客様への利益配当がなされず、またはお客様が本匿名組合出資に基づき出資した元本額が欠損するなどの損失が発生するおそれがあります。

本ファンドの営業者であるSPCは、お客様及び当社からの出資金以外に、金融機関から借入により資金を調達します。この場合、お客様の本匿名組合出資に係る権利等(配当金支払請求権や出資金返還請求権)が、当該金融機関による貸付けに係る権利等に比べて、その支払順位が劣後するように条件設定され、当該金融機関による貸付けに係る権利等が上位債権となります(以下、この場合の当該金融機関を「上位貸付人」といい、上位貸付人による貸付けを「上位ローン」といいます。)。したがって、お客様の本匿名組合出資に係る権利等に優先して上位ローンに対する弁済が優先して行われ、お客様に対しては利益配当や元本の一部又は全部が弁済されないことがあります。また、上位貸付人が不動産について設定した担保権を実行することによりお客様にとって望ましくない時期及び条件で当該不動産が売却若しくは上位貸付人により取得される可能性があり、お客様への利益配当や、お客様が本匿名組合出資に基づき出資した元本の返還に悪影響が生じるおそれがあります。

さらに、本匿名組合出資に係る権利等に優先して上位貸付人に返済される上位ローンによりレバレッジを効かす結果、本匿名組合出資に係る権利等にはレバレッジリスク、すなわち、当該不動産が値下がりした場合には元本毀損の可能性が大きく増幅されるリスクが存在します(例えば、1億円の投資対象物件に対して、5,000万円を上位ローン、残り5,000万円を匿名組合出資にて調達した場合において、不動産価格が想定よりも20%下落し8,000万円で売却したとすると、匿名組合出資の元本は20%毀損するのではなく40%毀損することになります。なお、本ファンドのように優先劣後構造がある場合は、借入元本の返済後の残額については、先に優先出資に基づく出資元本に充てられ、さらにその残額が劣後出資に基づく出資元本に充てられます。)。

また、営業者は、上記に記載の金融機関からの借入の他、対象不動産の修繕・バリューアップ工事に係る費用の一部について、当社連結子会社から借入により資金を調達する可能性があります(本匿名組合契約の契約期間中における当該借入の合計額は2,000万円を超えないものとします。)。この場合、当該当社連結子会社による貸付けに係る権利等に関しても、金融機関による貸付けに係る権利等と同じく、お客様の本匿名組合出資に係る権利等に優先して弁済が行われますので、上記同様にレバレッジリスクが生じます。なお、売却代金が(匿名組合出資元本よりも優先して)まず借入元本の返済に充てられるという点は、対象不動産の取得にあたって借入れを行う場合と、運用期間中に追加で借入れを行った場合とで、異なるところはありません。

本ファンドの営業者であるSPCにおいて、債務超過若しくは支払不能といった事態が発生した場合、倒産手続等が開始した場合、財産についての仮差押え若しくは差押え、又はこれらに類する処分がなされた場合などにおいては、本ファンドはその財産の運用を中断せざるを得なくなり、お客様への利益配当や、お客様が本匿名組合出資に基づき出資した元本の返還に悪影響が生じるおそれがあります。

当社は、営業者との間のアセット・マネジメント契約に基づき、営業者が本事業として営む不動産取引に係る業務の全部を受託するとともに、劣後出資を行うことを予定しているほか、状況に応じてお客様と同一の匿名組合契約に基づき優先出資を行う場合があります。この場合において、アセット・マネジャーである当社に債務超過若しくは支払不能といった事態が発生した場合、倒産手続等が開始した場合、財産についての仮差押え若しくは差押え、又はこれらに類する処分がなされた場合などにおいては、本匿名組合はその財産の運用を中断せざるを得なくなる場合があります。かかる事由が生じた場合、本匿名組合出資持分の価値が低下し、お客様が出資した元本額が欠損するなどの損失が発生するおそれがあります。

不動産は、個別性が強いために代替性がなく、流動性が低いため、必ずしも想定どおりの時期に、想定どおりの価格で取得・処分できないおそれがあります。

お客様が本匿名組合出資に基づき取得する匿名組合出資持分(以下「本匿名組合出資持分」といいます。)は、本ファンド運用期間中、営業者の事前の承諾がない限り、原則として、第三者への譲渡ができません。また、やむを得ない事情による場合を除き、本ファンド運用期間中の途中解約は原則できません。そのため、お客様の希望される時点で本匿名組合出資持分の譲渡・解約ができず、当該持分を換金できないおそれがあります。

また、「借入に係るレバレッジリスク」に記載の上位ローンに係る債務の弁済が、お客様の本匿名組合契約に係る元本の返還よりも優先されるため、お客様の本匿名組合契約が解約により終了した場合(なお、上記のとおり、やむを得ない事情が存在する場合を除き、本匿名組合契約を解約することはできません。)でも、本匿名組合出資に係る元本の返還は、本事業が終了し、上位ローンに対する弁済が完了するまで留保され、解約の時点で換金できないおそれがあります。

本匿名組合契約は、クーリング・オフの対象になります。

本匿名組合契約のお取引につきましては、金融商品取引業等に関する内閣府令第70条の2第2項第6号及び不動産特定共同事業法第26条第1項(クーリング・オフ制度)の規定の適用があります。お客様が不動産特定共同事業法第25条の書面(契約成立時交付書面)の交付を受けた日から起算して8日間を経過するまでの間、第四号事業者である当社に対して書面によって通知することにより、当該申込みを撤回、又は本匿名組合契約を解除することができます(クーリング・オフの書面はこちらをクリックしてください。)。